عبور از چالشهای گذشته و ورود به دوران طلایی با تلاشهای یازده ماهه مدیران گروه شرکت بینالمللی توسعه ساختمان

خلاصهای از وضعیت شرکتهای انبوهسازی، املاک و مستغلات در بازار سرمایه در این پست از صفحه اقتصاد از نظرتان می گذرد.

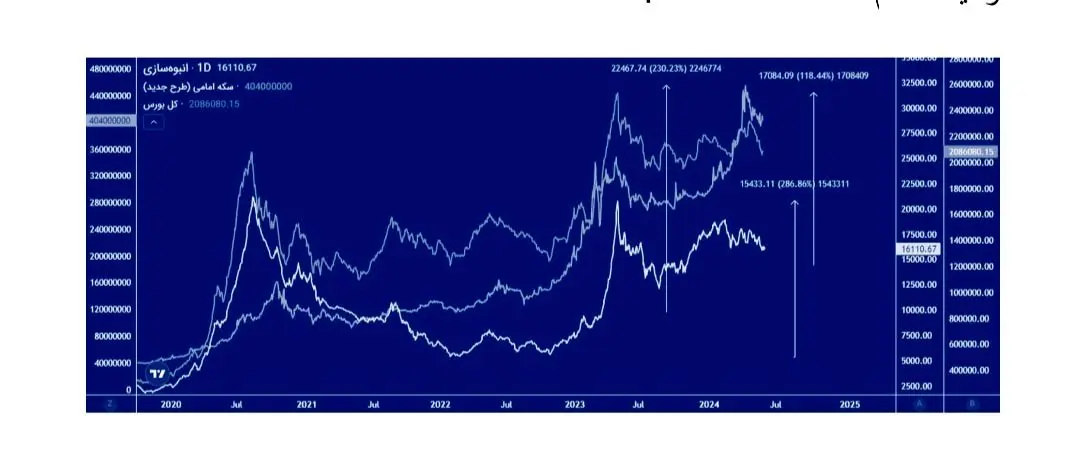

شاخص گروه انبوهسازی بیشتر از متغیرهای بخشی صنعت ساختمان و بازار مسکن، متأثر از رفتار و روند همه سهمهای گروه و رفتار شاخص کل است. شاخص کل صنعت انبوهسازی در بورس در اواخر سال ۱۳۸۳ با افزایش ۳۷۵ درصدی از ۱۰۰ به ۴۸۰ واحد رسید که به دنبال آن نیز شرکتهای فعال در این صنعت با رشد خوبی همراه شدند؛ اما پس از آن، شاخص مدت ۵/۶ سال را صرف ریزش، انباشت و ریز نوسانات زیر مقاومت ۴۸۰ واحدی کرد و مجدداً با عبور از آن توانست با افزایش ۱۶۵ درصدی به محدوده ۱۲۹۸ واحد دست یابد. شاخص انبوهسازی پس از ایجاد یک سقف در سال ۱۳۹۲ مجددا با ریزش مواجه شد و طی مدت ۵ سال زمان، به میزان ۱،۵۴۴ درصد رشد کرد که بزرگترین رشد تاریخی این شاخص بود و پس از ایجاد یک سقف در اوج طمع و امیدواری شروع به ریزش ۷۵ درصدی نمود و پس از مدتی رنج زدن توانست ۲۸۷ درصد صعود را به ثبت برساند. در ادامه، شاخص صنعت انبوهسازی پس از ایجاد یک سقف در اردیبهشت ماه ۱۴۰۲ شروع به افت ۴۲ درصدی کرد و پس از لمس یک کف عمیق توانست با افزایش ۵/۵۵ درصدی به ۱۹،۰۰۰ هزار واحد برسد و مجدد با افت ۱۵ درصدی مواجه شد که در حال حاضر ۱۶،۱۱۰ واحد قرار دارد. با توجه به تحولات شاخص کل این صنعت، محدوده ۱۵،۵۰۰ واحد حمایت معتبر شاخص میباشد که با حفظ آن میتوان به اهداف ۱۹ و ۲۱ هزار واحد فکر کرد؛ اما اگر حمایت ۱۵،۵۰۰ واحد از دست برود، حمایت ۱۳،۷۰۰ واحد در دسترس خواهد بود. لذا شاخص قابلیت آن را دارد تا به اهداف بالاتری دست یابد و با افزایش تقاضا در بازار ملک و پروژههای ساختمانی، افزایش تقاضای سهم در بازار و سیاستهای حمایتی روند صعودی بعدی شدت بیشتری داشته باشد.

شرکتهای ساختمانی سودسازی خوبی در سال ۱۴۰۱ و ۱۴۰۲ داشتهاند که بیشتر بهدلیل افزایش تقاضا در پروژههای ساختمانی و سیاستهای حمایتی دولت میباشد و همین موارد باعث شد تا نرخ فروش، سود خالص، حقوق و دستمزد و اشتغال و در نهایت جذابیت سهم از دید تحلیل بنیادین، بیش از پیش شود و قیمت سهمهای انبوهسازی متاثر از شرایط بنیادیشان شروع به افزایش کنند که نرخهای رشد بسیار خوبی را هم به ثبت رساندند. بنظر میرسد در نیمه دوم سال ۱۴۰۳ با افزایش نرخ دلار، تورم و ساخت و سازهای شرکتهای انبوهساز، سودآوری این صنعت بیشتر شود و سهمها نیز جذابتر از قبل معامله شوند. بعلاوه، مقایسه بازدهی شاخصها نشاندهنده آن است که شاخص صنعت انبوهسازی از بهمن ماه ۱۴۰۰ بازدهی ۲۸۵ درصدی را به ثبت رسانده است؛ این در حالی است که شاخص کل بورس بازدهی ۱۱۸ درصدی و قیمت سکه طلا بعنوان نماینده تورم، دلار، نقدینگی و شرایط اقتصادی خارج از جو بورس بازدهی ۲۳۰ درصدی داشته است. این مهم نشان میدهد شاخص گروه املاک و مستغلات بازدهی بیشتری نسبت به کلیت بورس و قیمت تمام سکه طلا داشته است.

تحلیل نماد ثاخت

نماد ثاخت به شرکت بینالمللی توسعه ساختمان تعلق دارد و از شرکتهای بزرگ، خوشنام و صاحب برند در زمینه ساختمانسازی کشور محسوب میشود. شرکت بینالمللی توسعه ساختمان یکی از شرکتهای بزرگ در زمینه انبوهسازی و ساخت ساختمانهای شاخص و متمایز در کشور محسوب میشود. این شرکت در سال ۱۳۶۴ تاسیس و در سال ۱۳۸۶ در بازار بورس عرضه شد. سهام آن در این سالها چندین بار افزایش سرمایه داشته و گاهی روند سودآوری مناسبی برای سهامداران خود داشته است.

درحال حاضر، شرکت سرمایهگذاری زرین پرشیا با دراختیار داشتن ۲۲/۲۹ درصد یکی از بزرگترین سهامداران ثاخت است. بعد از آن شرکت سرمایهگذاری غدیر قرار دارد که ۲۳/۱۵ درصد از سهام شرکت را از آن خود کرده است. همچنین ۸۸/۱۱ درصد از سهام ثاخت متعلق به شرکت صنعتی و بازرگانی غدیر است. از دیگر سهامداران این شرکت میتوان به شرکت خطرپذیران نوین آفرینش با ۳ درصد سهم، شرکت آفتاب ریحانه نشان با ۵/۲ درصد سهم، بیمه کوثر با ۳۳/۱ درصد سهم و شرکت سرمایهگستر هرمس با ۲۴/۱درصد سهم اشاره کرد. لذا مجموعاً حدود ۵۷ درصد از سهام ثاخت متعلق به گروه سرمایهگذاری غدیر و شرکتهای تابعه آن میباشد. لازم به توضیح است، اخیراً در شهریور ۱۴۰۳ مدیریت شرکت ابنیهسازان صنعتی بنا پارس ویرا که بزرگترین کارخانه صنعتیسازی مسکن و ساختمان کشور با ظرفیت توﻟﯿﺪ ﺳﺎﻻﻧﻪ ۶٠٠ هزار مترمربع ﺳﺎﺧﺘﻤﺎن ﺳﻪﺑﻌﺪی ﻣﺪوﻻر است از سوی گروه غدیر به این شرکت واگذار شده است.

در پرتفوی بورسی شرکت نام شرکت آ.س.پ با مالکیت حدود ۴۰ درصدی و شرکت شهرسازی و خانهسازی باغمیشه با مالکیت حدود ۲۸ درصد به چشم میخورد. پرتفوی غیربورسی شرکت نیز شامل مالکیت ۱۰۰ درصدی شرکتهای تیساکیش، شرکت مهندسی و ساخت پارس سازه، شرکت سرپناه فارس، شرکت افق سازه پایا آدخ، شرکت پیمان غدیر، مالکیت ۳۳ درصدی شرکت طرح و توسعه آریا عمران پارس به چشم میخورد. شرکت بینالمللی توسعه ساختمان در سال ۱۳۶۴ با سرمایه ۳۰۰ میلیون ریالی به ثبت رسید و در سال ۱۳۹۹ شرکت سرمایه ثبتی خود را از طریق افزایش سرمایه از محل آورده نقدی به ۹ هزار میلیارد ریال رسانده است.

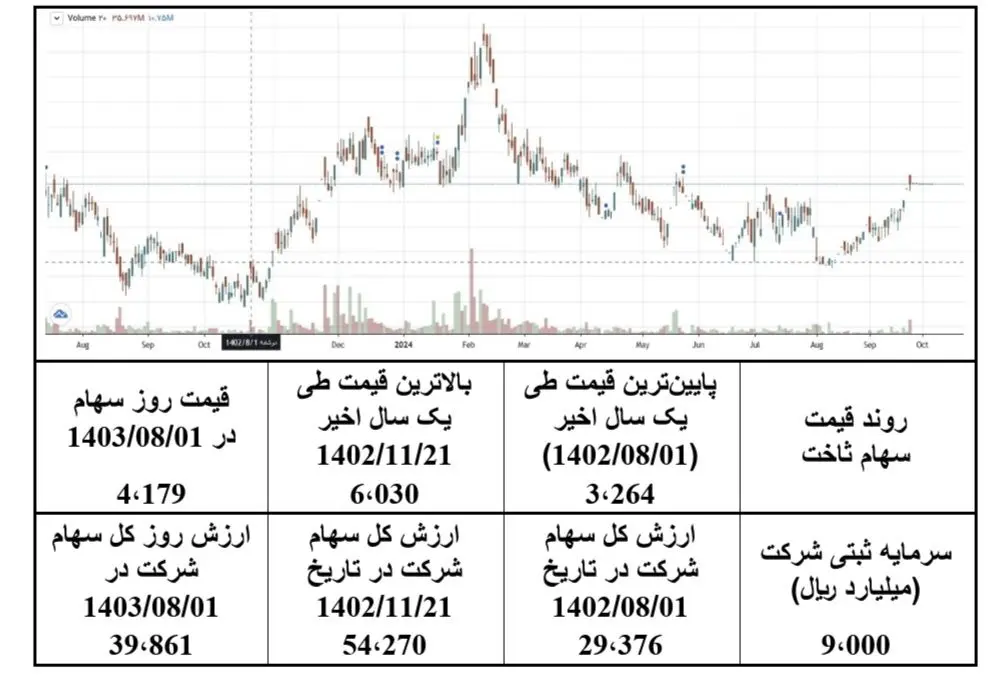

مطابق روند قیمتی نماد ثاخت (بصورت تعدیل شده با افزایش سرمایه و توزیع سود)، مشاهده میشود متوسط بازده قیمتی، بطور متوسط سالانه ۳۸% طی ۶ سال اخیر بوده است و از قیمت حوالی ۵۰ تومان در سال ۹۶، به حدود ۴۰۰ تومان در سال ۱۴۰۳ رسیده است (۸ برابر). البته صنعت ساختمان طی این سالها، بازده مناسبی به نسبت سایر صنایع جذاب بورسی و نمادهای پرتقاضا در بازار سرمایه نداشته است.

P/E سهم ثاخت در حال حاضر ۱/۱۵ میباشد که بالاتر از P/E شرکتهای حاضر در گروه انبوهسازی و شرکتهای ساختمانی بورسی (حدود ۱۲) است. لذا بر اساس EPS 275 ریال، قیمت سهم منطقی بنظر میرسد. لذا جهت افزایش قیمت سهم، تجدید ارزیابی داراییها میتواند دورنمای مثبتی را برای سهامداران رقم بزند. همانطور که مشاهده میشود، سهم واکنشهای مناسبی را به کف، سقف و میانه کانال بلندمدت داشته است، البته بجز سال ۱۳۹۹ که عمده سهمها از کانال بلندمدت خارج شدند.

سهامداران حقوقی عمده شامل شرکتهای زرین پرشیا، سرمایهگذاری غدیر و صنعتی و بازرگانی غدیر، فعالیت کمی در خرید و فروشها داشتهاند. بالعکس بازیگران اصلی سهم در معاملات، سهامداران حقوقی خرد و سهامداران حقیقی بوده که تحرکات خوبی در ماههای اخیر داشته اند. البته حجم خرید حقیقیها در ماههای اخیر بسیار بالاتر از حقوقیهای خرد سهم بوده است. متوسط حجم روزانه معاملات در سال جاری حدودا ۹٫۶ میلیون سهم بوده که به نسبت سهام شناور این نماد (۳/۳ میلیارد سهم)، بسیار پایین است. این نسبت در سهامهای جذاب بیش از ۵% میباشد. البته پیشبینی میشود این حجم معاملات با افشاهای جذابی که در کدال طی چند ماه اخیر انجام شده و دستاوردهایی که توسط شرکت در حال تعیینتکلیف و افشا میباشد، سهم توسط سرمایهگذاران حقیقی و حقوقی مورد استقبال قرار گیرد. لازم به ذکر است، در بسیاری از روزهای سال جاری، سهم با صف خرید یا فروش بسته شده است که علیرغم افشاهای خوب از جانب شرکت، عملکرد ضعیف بازارگردان را نشان میدهد. چرا که نقدشوندگی سهام با شناوری آنها رابطه مستقیم داشته و هر قدر شناوری سهمی بالاتر باشد نقدشوندگی سهم بهتر و بیشتر میشود.

آخرین وضعیت ثاخت

عملکرد نماد ثاخت در سنوات گذشته زیانده بوده، بطوریکه زیان انباشته شرکت در سال مالی منتهی به ۳۱/۰۶/۱۴۰۰ بالغ بر ۲۰۰۰ میلیارد ریال و همچنین ادامه این زیان در سال مالی ۱۴۰۱ و نیز عدم تقسیم سود در مجامع شرکت و مسکلات و چالشهای گروه در مواجهه با داراییهای دراختیار موجب نارضایتی سهامداران را فراهم نموده بود. اما با ورود تیم مدیریتی جدید شرکت از اواخر آبان ماه ۱۴۰۲ وضعیت متمایزی در شرکت رقم خورد است. گزارش مالی (حسابرسینشده) شرکت در سال مالی منتهی به ۳۱/۰۶/۱۴۰۳ نشاندهنده رشد بیش از ۶۰۰ درصدی سود خالص شرکت میباشد بنحویکه سود شرکت از ۹۸۰,۴۶۴ میلیونریال برآورد میشود با تقسیم سود در مجامع شرکتهای تابعه و وابسته به ۶,۰۰۰,۰۰۰ میلیونریال افزایش داشته است. بنابر گزارش آقای دکتر احمدی (مدیرعامل شرکت بینالمللی توسعه ساختمان) طی یک سال اخیر با حل بخشی از مشکلات سنواتی و حقوقی، پروژهها فعال شده، بهرهوری شرکت افزایش یافته و درآمدزایی و سودآوری قابل توجهی نصیب شرکت و سهامداران محترم خواهد کرد.

شرکت تا سال گذشته درگیر مسائل و چالشهای مختلف و متعددی بود. توقیف ۸ ساله کلیه حسابهای بانکی شرکت و داراییها و اموال گروه، توقیف و انتشار آگهی فروش حدود ۹۰۰۰ میلیارد ریال سهام متعلق به شرکت توسط سازمان بورس، زیان انباشته شرکت و افت شدید قیمت سهام، وجود ۷۶ بازداشتی از مراجع قضایی بر روی ساختمان دفتر مرکزی شرکت در خیابان بخارست و وجود ۱۸۶ پرونده سنواتی قضایی و حقوقی برای مجموعه گروه توسعه ساختمان فقط بخشی از مشکلات و معضلات حقوقی و قضایی شرکت بوده است. همچنین درخصوص پروژهها و داراییهای دراختیار میتوان به چالشهایی نظیر حکم قطعی قلع و قمع و تخریب پروژه شمع ساحل که از سال ۱۳۹۴ متوقف مانده بود، توقف پروژه اسپارو رشت از سال ۱۳۹۶ و توقیف حقوقی آن، وجود اختلاف و مشکلات بیستساله با شریک پروژه نارنجستان (واقع در استان مازندران، ایزدشهر) و توقف اجرای پروژه، فسخ قرارداد برج کیا در جزیره کیش توسط منطقه آزاد کیش، بلاتکلیف ماندن پروژه غیراقتصادی و زیانده پروژه مشارکتی پاسارگاد و راکد ماندن زمین شمشک (متعلق به شرکت آ.س.پ) اشاره نمود.

اما آنچه که در اثر عملکرد فقط ۱۱ ماهه تیم مدیریتی و اعضای هیأتمدیره شرکت نشان میدهد، دستیابی به دستاوردهای ویژهای است که سهامداران ثاخت میتوانند از اثرات و ارزشافزوده حاصله بهره برند و پس از سالها صبوری، نتیجه عملکرد شرکت را مشاهده کنند. رفع توقیف حسابهای بانکی شرکت و داراییها و اموال گروه پس از ۸ سال و رفع توقیف و جلوگیری از انتشار آگهی فروش حدود ۹۰۰۰ میلیارد ریال سهام متعلق به شرکت، اجرای حکم صادره توسط دادگاه در پروندههای سنواتی نظیر پرونده آقای سعید رضایی و وصول مجکومبه، رشد صعودی سود شرکت، رفع ۷۶ بازداشتی ساختمان دفتر مرکزی در بخارست و پیگیری و رفع بخشی مهمی از پروندههای سنواتی قضایی و حقوقی شرکت به ارزش بالغ بر ۴۰،۰۰۰ میلیارد ریال فقط بخشی از اقدامات انجام شده بهمنظور احیای حقوق سهامداران شرکت بوده است.

از سوی دیگر رفع حکم قطعی قلع و قمع پروژه شمع ساحل و انعقاد توافقنامه برای واگذاری تکمیل و ساخت پروژه به یک شریک سرمایهگذار و سازنده معتبر و صاحب برند، فعالسازی پروژه اسپارو رشت و پیگیری رفع توقیف حقوقی آن و واگذاری تکمیل و ساخت آن به یک شریک صاحب سرمایه و توانمند، حل اختلاف و مشکلات بیستساله با شریک پروژه نارنجستان و خروج از شراکت و برنامهریزی برای ساخت و تبدیل دارایی به ارزشافزوده، تمدید قرارداد برجهای آرا و کیا (تیساشهر) و جلوگیری از فسخ قرارداد برج کیا، راهاندازی فضاها و فروش کاربریهای باقیمانده پروژه سنواتی تجاری عفیفآباد شیراز، تعیین تکلیف پروژه غیراقتصادی و زیانده پاسارگاد و احیای حقوق شرکت در آن و انجام مطالعات، طراحی و توافقات اولیه با شهرداری جهت اخذ کاربری برای زمین شمشک نیز فقط بخشی از اقدامات شرکت در جهت احیای پروژهها و سرمایهگذاریهای دراختیار و خروج داراییها از رکود میباشد.

لازم به توضیح است، سرمایه ثبتی شرکت در سال ۱۳۹۹ به ۹۰۰۰ میلیارد ریال رسید، اما براساس آخرین برآورد انجام شده ارزش خالص داراییهای تحت تملک شرکت بینالمللی توسعه ساخت (NAV) حدود ۱۳۰ هزار میلیارد ریال برآورد شده است. یکی دیگر از مهمترین اقدامات دارای اولویت در شرکت، افزایش سرمایه از محل تجدید ارزیابی داراییها (سرفصل سرمایهگذاریهای بلندمدت) براساس تکلیف مجمع عمومی شرکت است که این مهم میتواند تاثیر زیادی بر میزان ارزش نماد و دورنمای مثبت شرکت داشته باشد. در حال حاضر فرایند ارزیابی سهام شرکتهای زیرمجموعه و ارزشگذاری آن توسط هیأتهای کارشناسی رسمی دادگستری در حال انجام است. همچنین گزارش توجیهی افزایش سرمایه نیز بطور همزمان در حال آمادهسازی است که پس از تصویب هیأتمدیره شرکت از طریق کدال اطلاعرسانی خواهد شد.

از جمله دیگر اقدامات کلیدی انجام شده توسط تیم مدیریتی شرکت، میتوان به اقدامات اولیه و لازمالاجرا جهت فعالسازی پروژههای سرمایهگذاری و داراییها اشاره نمود:

• توافق نهایی و خروج شریک از شراکت در پروژه نارنجستان با ارزشافزوده و سود حداقل ۵،۰۰۰ میلیارد ریالی، جلوگیری از قلع و قمع رای کمیسیون ماده صد در بخش تجاری و پرداخت عوارض به شهرداری با اخذ تخفیف ۴۴۰ میلیارد ریالی، مذاکره با سرمایهگذاران جهت شروع فعالسازی و شروع ساخت که از سال ۱۳۹۷ متوقف مانده بود

• حل مشکل قلع بنای پروژه شمع ساحل، توافق با شهرداری درخصوص تغییر کاربری پروژه به مسکونی و انعقاد تفاهمنامه با شریک سرمایهگذار و سازنده توانمند جهت تکمیل و ساخت پروژه و فعالسازی پروژه از سال ۱۳۹۴ راکد مانده بود

• توقف شکایات پیشخریداران پروژه اسپارو رشت و کاهش ارزش کارشناسی محکوم به به میزان ۱،۶۲۰ میلیارد ریال، انعقاد قرارداد فیمابین شرکت پارس سازه (مالک پروژه) با تیساکیش (سرمایهگذار و سازنده) جهت ادامه ساخت پروژه در راستای همافزایی و فعالسازی پروژه که از سال ۱۳۹۶ متوقف و راکد مانده بود

• توافق درخصوص تعریف فاز سه جدید در مجموعه رویای کیش از محل مطالبات شرکت تیساکیش از سازمان منطقه آزاد کیش با قدرالسهم مشارکت جذاب برای شرکت

• خروج زمین شمشک از حالت موات و حل و فصل معارض زمین و اخذ سند، توافق با کمیسیون توافقات درخصوص تغییر کاربری از آموزش عالی به مسکونی و امکان ایجاد ارزشافزوده و طراحی کانسپت و ارائه سطح و سطوح در سناریوهای مختلف و شروع عملیات اجرایی

• مذاکره و توافق با شهرداری و شرکت عمران و نوسازی شهرداری جهت تغییر پهنه زمین ۷/۵ هکتاری منطقه ۱۸ تهران و اخذ کاربری مسکونی در راستای تبدیل دارایی راکد به فعال و ایجاد ارزشافزوده قابل توجه که از سال ۱۳۹۴ بعنوان یک دارایی راکد مانده بود

• توافق با سازمان نوسازی شهرداری تهران و خروج از پروژه غیراقتصادی پاسارگاد با سود و ارزشافزوده مناسب که از سال ۱۳۹۳ متوقف و رها مانده بود

• حل مشکلات سنواتی بانکی شرکت آریا عمران پارس و خروج شرکت مذکور از لیست سیاه بانکی و آزادسازی منابع محبوسشده شرکت از محل صورتوضعیتهای پروژه واوان، تعیینتکلیف پروانه ساختمانی و اخذ عدم خلاف پروژه مگاپارس، تشکیل کمیته بهرهبرداری و راهاندازی و برگزاری مزایده برای فروش هایپر بهمنظور تأمین مالی و تکمیل و ساخت پروژه

• انجام مطالعات بازار، بررسیهای سرمایهگذاری و اقتصادی، مذاکرات با اشخاص حقیقی و حقوقی و نیز اقدامات متعدد انجام شده بهمنظور تعریف پروژههای جذاب اقتصادی در مناطق ساحلی شمال کشور، شهر تهران، سواحل جنوبی و جزیره کیش با هدف بهینهسازی پورتفوی سرمایهگذاری و سودآوری شرکت و نیز احیای برند و ایجاد ارزشافزوده بیشتر برای سهامداران در میانمدت و بلندمدت

بعلاوه در مجمع سال گذشته، با همبستگی سهامداران بخش خصوصی و با حمایت شرکت یک جایگاه در هیأتمدیره شرکت کسب نمودند که این امر موجب ارتباط دوسویه اثربخش فیمابین کلیه سهامداران و سیاستهای مدیریتی شرکت شده است.

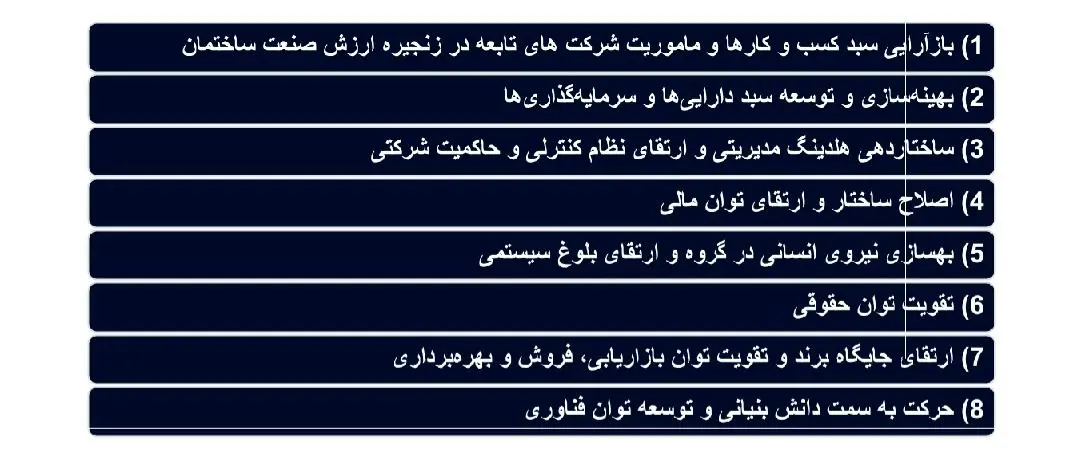

بعلاوه هیأتمدیره شرکت در تیر ماه ۱۴۰۳ با تصویب برنامه استراتژیک و ذیل آن برنامههای عملیاتی، اهداف مطلوبی برای شاخصهای درآمد عملیاتی، سود، حاشیه سود و بازده حقوق صاحبان هدفگذاری نمود و با تعریف مأموریت شرکت بعنوان یک توسعهدهنده املاک و مستغلات در زنجیره ارزش صنعت ساختمان، یک برنامه و بودجه عملیاتی سه ساله برای دستیابی به اهداف خود با تحقق و اجرای راهبردهای کلان ۸ گانه زیر ترسیم نمود:

همانگونه که ملاحظه میگردد با تلاشهای انجام شده توسط مدیران شرکت و انجام اقدامات انجام شده طی ۱۱ ماه اخیر که موجب ۲۲ افشای کلیدی در کدال نیز شده است، شرکت از مشکلات، چالشها و موانع ۱۰ تا ۲۰ سال گذشته در حال عبور میباشد و با پیگیری اقدامات در حال انجام و پیشرفت پروژههای فعال شده و رسیدن آنها به درآمدزایی و سودآوری بهزودی به دوران طلایی و اوج خود بازگشته و سود آن عاید سهامداران صبور و آیندهنگر آن خواهد شد.

نظر شما